後輩が初めて就職して、クレジットカードを持とうと思っているみたいなんですけど、どれをおすすめすればいいのか迷ってしまいますね。

働き始めってことは20代かな?どんなカードがいいの?

クレジットカードにどんなものがあるのか知らないみたいで・・・。

それじゃ、クレジットカードの選び方から教えてあげたら?

選び方、ですか?

新生活も始まり、クレジットカードを検討し始める人は多いです。

中には、

「初めて持つカードのおすすめを知りたい」

などといった方も多いのではないでしょうか。

そこで今回は、新社会人が多い20代におすすめのクレジットカードや、選び方など詳しく解説します。

初めてでどのクレジットカードを持つべきか悩んでしまう人なら、選び方の参考になるはずですので、興味がある人はぜひ読み進めてくださいね。

この記事の目次

カード選びは、自分のお金の使い方を基準にし、ライフスタイルに合ったものを

どうせなら年会費無料でポイントがザクザク貯まり、割引サービスが受けられて保険もついている…といった条件のいいクレジットカードを選びたいと思いますよね。

しかし、要望を詰め込み過ぎても、クレジットカードを選ぶことはできません。

なぜなら、カードにはカード独自の特徴があり、メリット・デメリットがあるからです。

いい面もあれば弱点となる部分もあるものなのです。

しかし、

- A社はポイントがザクザク貯まる

- B社は付帯保険が充実している

- C社は常に買い物が5%割引

など個性を出すことによって、カードの魅力が発揮されるのです。

カードの個性か…考えたことなかったです。

でも、自分が利用するのに相応しい個性を持ったカードを選べた方がいいですね。

そうなんです。

そのためには、自分のライフスタイルに合ったカードを選ぶことが重要なんです。

例えば、飛行機を利用したいとも思っていないのにマイルばかり貯まるカードを使っていたらどうでしょうか?

この場合、買い物をした分だけポイントが貯まるカードの方がメリットが受けられるでしょう。

また、そのお店を全然利用しないのに、お店で受けられる特典ばかりが付いたカードを持っていても、何の意味もありません。

クレジットカードを先に選ぶよりも、自分のライフスタイルを見つめ、カードに求める特徴を考えてからカードを選ぶのがコツです。

これだけは譲れないという優先順位をつければ自分に合ったカードを選べるはずですよ!

クレジットカードは2枚以上持ってもOK!用途に分けて使うのがいい

クレジットカードはそもそも、1枚に厳選する必要はありません。

クレカは2枚、3枚と複数枚所持してもOKです。

「ネットショッピングも楽しむからポイントが貯まりやすいカードを1枚」

などといったように使い分けることも大切。

用途別に上手に使い分ければ、ポイントが効率的に貯まったり、各カードの優待サービスも受けられたりとお得感が増すはずです。

クレジットカードは1枚でなければならない訳ではないので、無理に1枚に絞ることもありません。

20代でクレジットカードを作ると、将来役に立つ可能性が高まります。

クレジットカードは便利ですけど、わざわざ20代で持たなくてもいいんじゃないかなと思うんですよね。

その気持ちもわからなくもない。

でも、20代でクレジットカードを持つことで、30代・40代になった時に、とっても役に立つことがあるんだ。

20代でクレジットカードを持つことのメリットを見てみよう。

「クレジットカードは利用したいけど、使いすぎそうで怖い」など、20代でクレジットカードを持つことに、抵抗を感じる方も少なくないでしょう。

クレジットカードは後払い決済です。その場の支払いはカード会社がお店に払って、カードの利用者は翌月以降に立て替えてくれた分のお金を支払います。

この月々のカードの支払いを遅れないことが何より重要です。

遅延なく支払いをきちんとし続ければ、カード会社の利用者に対する信用度が増していき、この信用が将来役に立つのです。

クレジットカードの利用歴は、必ず個人信用情報機関に記録されます。

使ったら返すという当たり前の行為を繰り返すことで、良質なクレヒスを築くことができ、社会的にも借りたらきちんと返済ができるという証明になるのです。

クレヒスとはクレジットヒストリーのことで、カードやローンの支払い・返済履歴を指します。

遅延や延滞のない利用状況のことを、クレヒスが良質というのです。

ですから、良質なクレヒスをつくっていれば、信用性の高い人として判断されやすくなるので、将来車や住宅のローンが組みやすくなるのです。

ローンやクレカの申込は、クレヒスを元に信用できる人物かどうかの審査が必ず行われます。

自分が人にお金を貸すとき、信用できるか分からない人にお金を貸したいとは思いませんもんね。

20代のうちからカードを利用して、信用をコツコツ積み上げていくことはとても大切なことなのです。

初めてカードを持つ20代の人におすすめのクレジットカード7選

実際にクレジットカードに申し込みたくても、どんなカードを選んだらいいのか迷ってしまうという人も多いです。

そこで次の3つのポイントを軸にクレジットカードを7枚ご紹介します。

- 年会費の価格

- ポイントやマイルの貯めやすさ

- 20代の人だからこそ得られるメリット

年会費の有無や、お得な点など重要なポイントも踏まえてお話しするので、カード選びにぜひ役立てくださいね。

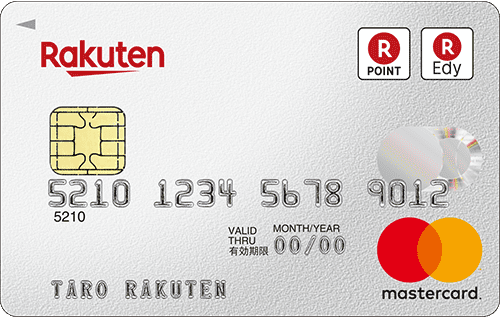

【10年連続顧客満足度No.1!悩んだらこの1枚】楽天カード

楽天カードは、「楽天カードマン」のCMでおなじみのクレッジトカードで、一度は耳にしたことがある方がほとんどでしょう。

楽天カードは、年会費無料、そしてポイントの還元率は通常利用で1%、楽天グループでの利用で最大3%(イベント時などは除く)など、ポイントの貯まりやすさが魅力のクレジットカードです。

楽天グループをよく利用し、日常的にもクレジットカードで決済をしたいという方におすすめです。

年会費無料ですから、とりあえず選べない人は、楽天カードを作っておいても損はありません。

キャッシュレスのデビューにぴったりな1枚です。

【イオン系列店を頻繁に使う人はお得】イオンカードセレクト

イオンカードセレクトは、イオン銀行のキャッシュカード、電子マネーのWAONとクレジットカードが一体型になった1枚3役のカードです。

ポイントは買い物で200円につき1ポイント(還元率0.5%)ですが、イオングループの店舗(イオン、マックスバリュ、まいばすけっとなど)で使えば2倍貯まります。

もちろんイオングループが開催するお客様感謝デー(5%割引)などの利用もできます。

また、電子マネーWAONに対応しているので、WAONのポイントを貯めることも可能!

電子マネーWAONでの買い物、WAONへのチャージでそれぞれクレジット払い同等の還元率0.5%のWAONポイントが貯まるので、ポイントの二重取りができます。

また、イオンカードセレクトを遅延なくきちんと使い、イオンの所定の条件をクリアすれば、無料でゴールドカードにグレードが上がります!

また、イオンに限らず、スーパーの買い物は現金よりもお得な、相性の良いクレジットカードがあるものなです。

ということは、近所に行きつけのスーパーがある人は、それにあったクレカを持った方がよさそうですね!

その通り!カードで払うだけで5%オフとか、現金で買い物するより安くなるからね!

自炊などで近所のスーパーによく行くという人は、スーパーで活躍するクレジットカード7選の記事も参考にしてみてください。

【初めてに最適!若者向けサービス充実】三井住友VISAデビュープラスカード

三井住友VISAデビューカードは、18歳から25歳までを対象にしたクレジットカードです。

年会費は初年度無料ですが、翌年度以降は1,250円(税別)かかります。

しかし、年に1度でもカードを使えば年会費が無料になります。

デビュープラスは実質無料のクレジットカードです。

そして、ポイントが常に2倍貯まるのが、通常の三井住友VISA カードと違いで最大のメリットです。さらに、入会後3ヶ月間はポイントが5倍です。

しかも、26歳以降は自動的にプライムゴールドカード(20歳以上30歳未満が対象)へ切り替わり、ゆくゆくはゴールドカードへ切り替えることができるという、ステータス性のある出世カードでもあります。

20代でどれを選ぶべきか分からないけれど、安心・信頼できるカードがいいという人は、三井住友VISAデビュープラスがおすすめですよ。

【国産ブランドJCBの20代用カード】JCB CARD EXTAGE

日本の国際ブランドであるJCBが発行するJCB CARD EXTAGEは、18歳から29歳以下の方しか申込ができない若い人向けのクレジットカードです。

最初の1枚目を考えるとき、特定の世代向けに作られたクレカを選ぶのは、他の一般カードよりいいですよ。

注目してほしいのが、入会後3ヶ月間は3倍、4ヶ月を過ぎると1.5倍になるなど、通常のJCBカードよりもポイントが貯まりやすいという点です。

そして、JCB CARD EXTAGEで旅行代金などを支払うことで、海外旅行傷害保険(最高2,000万円)が付帯されています。

また、「30歳を過ぎたらカードが使えなくなるのでは?」と疑問に思う人もいるかもしれませんが安心してください。

初回のカード更新時(入会から5年後)に、JCBが審査をして問題なければJCB一般カードへ自動的に切り替わるので覚えておきましょう。

JCBは、日本国内であれば利用にはまず困らないでしょう。これから海外旅行なども検討している方におすすめの1枚です。

【ANAマイルを貯めたい!】ANA JCBカード ZERO

マイルを貯めて旅行をしたい!と考えている人には、マイルが貯まるクレジットカードもおすすめです。

ANAの利用を考えている方は、ANA JCBカードZEROを検討しましょう。

ANA JCBカードZEROは、18歳から29歳の方で5年間だけ利用できる限定カードです。

5年間だけしか使えないクレジットカードではありません。

5年後の更新のタイミングで審査が行われれ、自動的にANA JCB一般カードへ切り替わる仕組みになっています。

年会費は無料ですが、ANA関連のサービスなど割引料金で利用できるなどのメリットを受けることができます。

飛行機内の販売が10%オフ、空港免税店が5%オフなどカード会員ならではの割引料金が利用可能。

マイル付与は5マイルコースの自動移行のみになり、ANAマイルへの付与率は0.5%とやや低いのがネックでしょう。

クレジット1000円につき5マイルに交換可能ということです。

しかし、これから初めてクレジットカードを利用してANAマイルを貯めたいという方は、自分のライフスタイルの見極めとしても、利用してみる価値がありますね。

【JALマイルを貯めたい!】JAL CLUB EST(20代限定)

JAL CLUB ESTは、JALマイルを貯めることはもちろん、常にワンランク上のステータスを味わえるクレジットカードです。

JAL CLUB ESTは、通常のJALカードに+αの要素が加わったクレカになります。

そのため、JAL CLUB ESTの普通カードは年会費が[price 7000]なのですが、年会費に相応しいJAL CLUB EST会員限定の優待サービスが用意されています。

- 年間5回のサクララウンジの利用が可能

- マイルの有効期限の延長が可能 など

旅行に関したサービスが充実している点を考えると、年会費が7,560円というのは、高額すぎるというわけではありません。

また、JALの一般カードは「200円=1マイル」貯まるのに対し、JAL CLUB ESTは「200円=2マイル」と2倍もらえます。

それだけでなく、飛行機に乗るときにもらえるマイルが、一般カードに比べて1,000~4,000マイルも多くプレゼントされるボーナスマイルもあるので、マイルをたくさん貯めやすいのがたいへん魅力的。

JAL CLUB ESTは、20代限定で加入できるステータス性が味わえるスペシャルな一枚です。

【留学や旅行で海外にいくなら】セゾンブルーアメックス

永久不滅ポイントで有名なセゾンカードが発行するセゾンブルーアメックスは、25歳以下の人は年会費無料で、26歳以降に年会費が3,000円(税抜)かかります。

申込が26歳以上の方でも、初年度は年会費無料です。

西友などセゾングループでの利用で1,000円につき1ポイント貯まり、セゾンポイントモールを利用してネットショッピングをすると最大30倍ものポイントを貯めることができます。

セゾンブルーアメックスは何といっても旅行や出張、留学などの中長期海外に行く人に最適なクレジットカードです。

- 海外でカードを利用すると、永久不滅ポイントが2倍たまる

- 旅行傷害保険(海外・国内)が最高3,000万円

- 手荷物無料宅配(海外から帰国したときスーツケースを1個分を無料で)

- 海外アシスタントデスク(旅先での予約から紛失トラブルなどの日本語ヘルプデスクサービス)

海外旅行保険は自動付帯ですが、国内旅行保険は利用付帯といってカードで支払った飛行機や宿泊先での傷害トラブルに関しておりる保険となります。

海外での利用を視野に検討している人や旅行によく行く人は、セゾンブルーアメックスがおすすめです。

ステータス高めのカードを探しているなら!20代向けゴールドカードのおすすめ4選

クレジットカードを検討する上で、

「ステータス性を求めたい」

といった方もいますよね。

クレジットカードには、一般カードよりも待遇の良いゴールドカードがあります。

そこで、次の2つに注目してクレジットカードを4枚ご紹介します。

- ゴールドカードの中でも年会費が安い

- 充実したサービスが多い

【お得なだけじゃない!高セキュリティーで安心】三井住友VISAプライムゴールドカード

三井住友VISAプライムゴールドカードは20代専用のゴールドカードです。

年会費は初年度無料、次年度以降は5,000円(税抜)かかりますが、ゴールドカードの中では低価格といえます。

プライムゴールドカードを持つことで受けられる特典は次の通りです。

- 日本国内の主要空港、ハワイ、ホノルルのラウンジの利用が可能に

- 国内・海外旅行傷害保険がカードを持ってるだけで最大1,000万円。利用付帯で最高5,000万円

- 購入商品の補償額が最高300万円

- 30歳になると「三井住友VISAゴールド」へ切り替わる

ゴールドへの切り替えは、返済が滞るなど利用状況が悪いと難しくなりますよ。

きちんと支払日を守ることが大切です!

また、不正使用を検知するシステムが24時間365日稼働しているほか、顔写真をカードに付けることもできます。

免許証のような顔写真をクレカに導入できるのは、他にはない三井住友VISAカードの特徴。

ゴールドカードの豪華な特典に加えて、安心してカードが使えるこも重要です。

セキュリティ面が安心できるのは心強いです!

ゆくゆくはゴールドカードを持ちたいという20代の方は、ステップアップとしてプライムゴールドカードを利用してはいかがでしょうか。

【JCBの20代用ゴールドカード】JCB GOLD EXTAGE

JCBが発行するJCB GOLD EXTAGEは、20代だけが持つことができるゴールドカードです。

学生を除く20代が申込可能な、若者専用のゴールドカードなんです!

年会費は税抜3,000円(初年度は無料)とリーズナブル、旅行代金などをJCB GOLD EXTAGEで支払えば国内・海外傷害保険も付帯されています。

さらに、カードポイントはJCB一般カードの1.5倍で、入会後3ヶ月間は3倍つきます。

海外のJCB加盟店で利用すると2倍貯まります!

傷害保険もつくので、海外に年に数回行く人は相性の良いカードなんです。

初回更新時には、JCBゴールドカードへ切り替わるなど、ステップアップも魅力的です。

また、JCB GOLD EXTAGEを使い続けると、よりランクが上のJCBカードへの招待(インビテーション)が届くこともあります。

もちろんゴールドカードに付帯されることが多い日本の主要空港やハワイ・ホノルルの国際空港のラウンジサービスの無料利用もできます。

そのため、将来的に上のランクのJCBカードを持ちたいという方は、JCB GOLD EXTAGEをその1歩として利用してもいいでしょう。

【年会費が安いヤングゴールド】MUFGカードゴールド

18歳以上であれば入会可能なMUFGカードゴールドは、1年間の利用金額に応じてポイントが貯まりやすくなるなど、使えば使うほどお得になるクレジットカードになります。

年会費は税抜1,905円(初年度無料)とゴールドカードの中でも破格です。

MUFGカードゴールドは、国内メガバンク三菱UFJ銀行と同じ三菱UFJフィナンシャル・グループの三菱UFJニコスが発行。

年会費の安さもさることながら信頼性の高いカードです。

国内・海外旅行傷害保険も充実しているほか、国際線を利用する方は、国内6空港とダニエル・K・イノウエ国際空港の利用ができます。

セキュリティ面に関しては、オンライン取引での不正利用に関しても補償対象であるというメリットがあります。

とにかく年会費を抑えてゴールドクラスのクレジットカードを利用したいという方におすすめです。

【ポイント還元率は常に1.0%以上】Orico Card THE POINT PREMIUM GOLD

Orico Card THE POINT PREMIUM GOLDは、100円で1ポイントが貯まるクレジットカードです。

ゴールドカードでありながら、カードフェイスはブッラクとシックな柄になっています。

ポイントの還元率は、最低でも1.0%と高還元率な上に、iDやQUICPayなどを利用すると、さらに0.5%のポイントをゲットできるので、ポイントを貯めてお得にクレジットカードを活用することも可能です。

それでいて年会費は[price 1806]とMUFGカードゴールドと同等レベルの安さは魅力的ですね。

また会員制クラブである「Orico Club Off」の利用で、国内宿泊やレジャーなど幅広い優待サービスを受けることもできます。

ポイントを効率よく貯めることができ、日常的に利用しやすいゴールドカードを探している方向けのクレジットカードです。

(特に年会費無料の)クレジットカードは全く使わないと、利用不可になる恐れがあります。

後輩にとって利便性が高そうなクレジットカードがいくつかあるので、複数枚持つよう勧めようかな・・・年会費無料だし。

ちょっと待って。年会費無料だからって不必要に持っていても、ずっと使わなければ自動解約されちゃうかもよ?

自動解約ですか?!

年会費無料のクレジットカードは、利用してもしなくても年会費がかからないので、利用者にとって損はないですよね。

そのため、作るだけ作って利用しないという人も多いです。

しかし、顧客を管理するカード会社から見ると、全く利用してくれない顧客は利益にならないのです。

カード会社は利用した決済金額の3~5%程度の手数料が利益になります。

顧客情報の管理などをしなくてはならず、切り替えカード発行費用もかかります。年会費無料といえどクレジットカード1枚を利用者に提供するのにお金はかかっているんです。

確かに、クレジットカード会社の商売部分を考えたらそうですよね…

そのため、全く利用歴のない顧客の場合、カードの切り替え時(有効期限の時期)のタイミングで更新せず、契約満了として自動解約になるケースがあるので注意しましょう。

例えば、エポスカードは最終利用日から4年以上使われていないと会員資格が喪失されると規約に書いています。

とりあえず1枚ではなく利用する1枚を持つことが大切です。

まとめ

20代でクレジットカードを持った方がいい理由や、おすすめのクレジットカードなど詳しくご紹介してきました。

今回の重要なポイントは次の5つがあるので確認しておきましょう。

- クレジットカードは、ライフスタイルに合わせたものを選ぼう

- 特徴の違うカードを使い分けてもOK

- 20代のうちにカードを利用すると、将来ローンなど組みやすくなる可能性がある

- 20代限定のクレジットカードを利用すると、後にステータス性のあるカードに切り替わることもある

- 年会費無料だからと、長い間使わないでいると自動解約になることもある

「働き始めたので、カードを作ってみたい」

といった方は、この記事を参考にクレジットカード選びをして見てはいかがでしょうか。

自分にとって利便性の高いカードがきっと見つかるはずですよ。